La Innovación como detonador de la inclusión financiera en la cadena agroalimentaria

La innovación tecnológica financiera tiene el potencial de transformar la vida de miles de agricultores en todo el mundo, especialmente en áreas rurales donde la inclusión financiera es una necesidad urgente.

De acuerdo a la consultora internacional Deloitte, en los últimos tres años las empresas de tecnología financiera, han presentado un índice exponencial de crecimiento en el país, con un nivel de transacciones que han superado incluso los 400 millones de pesos, según cifras del Banco de México.

¿Que tan grande es la oportunidad para innovar en la Inclusión Financiera?

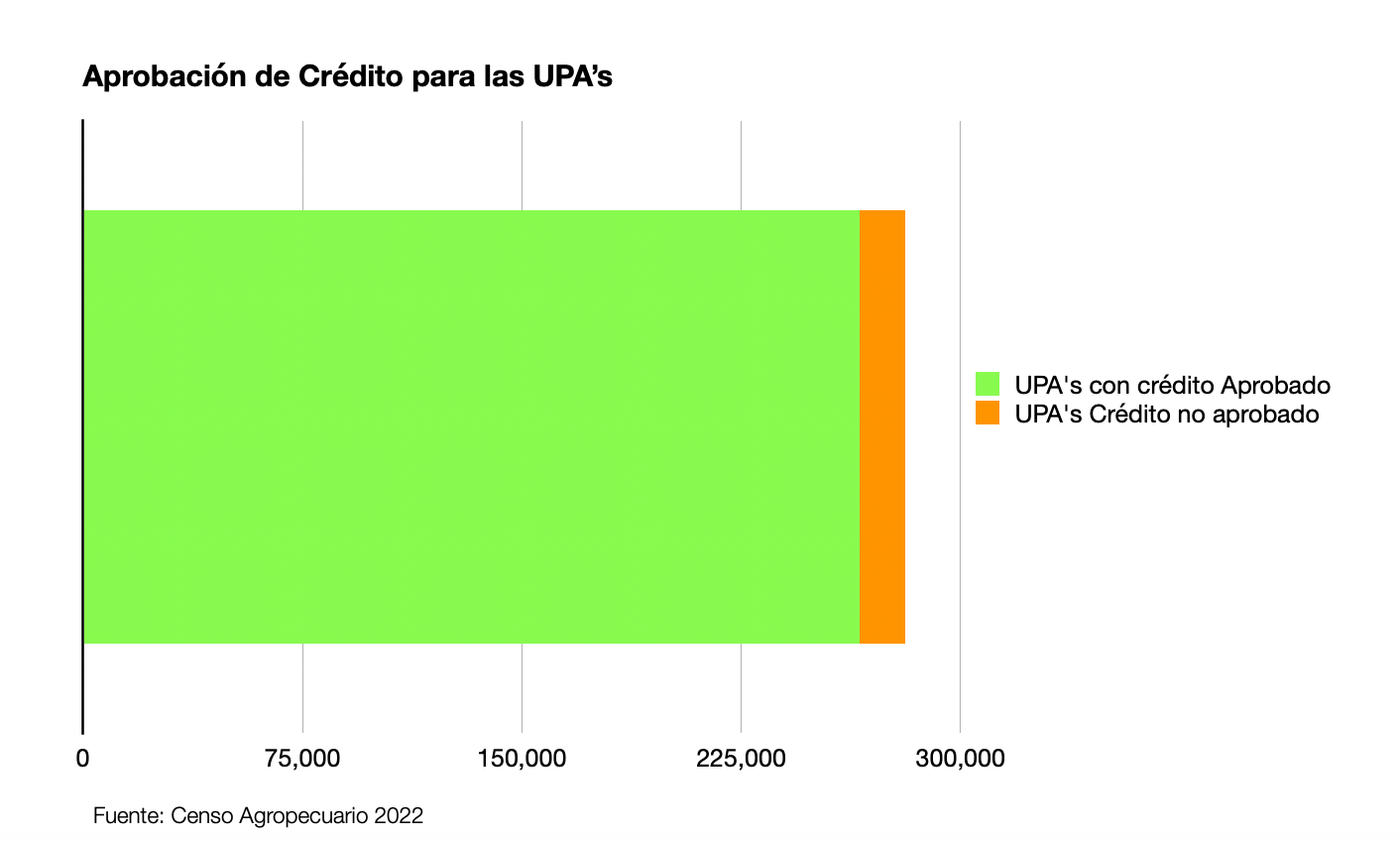

LA cantidad de Unidades de Producción Agropecuaria (UPA’s) según el Censo Agropecuario 2022 son 4,444,065 , y 281,042 UPA’s que solicitaron un crédito, con lo que lo obtuvieron con crédito un 265,508, esto es, un 94.45% logró tener acceso al recurso.

Sin embargo el crédito se ve concentrado en la región norte del país, donde el Noreste sobresale con una aprobación del 96.9, Occidente 95.5%, Norte 93.5%, Sur con un 93.1% y Sureste con un 92.6%.

Si bien la cantidad de Unidades de Producción Agropecuaria en las regiones noreste y norte de México son relativamente menos con respecto a las que existen en el occidente, sur y sureste, el porcentaje de aprobación de crédito en todas las regiones es superior al 90%.

Sin embargo, un dato interesante de analizar es que entre las problemáticas más comunes que reportan los agricultores como “problemas que afectan el desarrollo de su actividad agropecuaria” no se menciona el crédito o la falta de acceso a éste.

Problemas de Inclusión Financiera en el Medio Rural

Si la aprobación de crédito de acuerdo a los datos que provee el Censo Agropecuario 2022, tiene un porcentaje de “cierre” de aprobación superior al 90% en todas las regiones analizadas, ¿por qué entonces de las 4,444,065 de Unidades de Producción Agropecuaria en México sólo 265,508 es decir el 5.97% solicitan o tienen crédito?

Sin duda alguna las actividades que realizan los productores en el medio rural requieren crédito. Sin embargo, enfrentan importantes desafíos que limitan su inclusión financiera, entre ellos::

- Falta de educación financiera.

- Productos financieros que no se adaptan a sus necesidades.

- Falta de sucursales bancarias cercanas.

- Limitado acceso a internet.

- Necesidad de soluciones tecnológicas avanzadas para la gestión de créditos y seguridad de datos.

Estos desafíos han sido exacerbados por factores económicos, geográficos, políticos y culturales. Sin embargo, la innovación tecnológica financiera, ofrece una solución a estos problemas, proporcionando herramientas y plataformas digitales que están diseñadas específicamente para las necesidades de los agricultores.

La innovación tecnológica financiera, no solo beneficia a los agricultores, sino también a toda la cadena de valor agroalimentaria. Desde proveedores de insumos hasta distribuidores y minoristas, todos pueden beneficiarse de soluciones financieras digitales que facilitan las transacciones y reducen los costos.

Retos y Oportunidades de la Ley Fintech

La Ley para Regular las Instituciones de Tecnología Financiera, comúnmente conocida como “#LeyFintech”, representa un hito en América Latina. Esta legislación tiene como objetivo principal regular a las empresas de tecnología financiera, que han experimentado un crecimiento exponencial en México en los últimos años, alcanzando transacciones que superan los 400 millones de pesos, según el Banco de México.

La Ley Fintech es una respuesta a la necesidad de formalizar la amplia gama de servicios financieros ofrecidos a través de tecnologías masivas o plataformas innovadoras. Su propósito es brindar certeza jurídica a los usuarios sobre las operaciones que se realizan en estas plataformas. Estas operaciones se clasifican principalmente en tres categorías: crowdfunding o financiamiento colectivo, pagos electrónicos y operaciones con activos virtuales, como los bitcoins.

A pesar de su robustez, la Ley Fintech enfrenta tres desafíos principales:

- Fomentar el crecimiento de las empresas Fintech: Es esencial que la ley no inhiba el impulso que los jóvenes emprendedores están mostrando en el sector Fintech. Las reglas secundarias no deben ser restrictivas, sino flexibles y graduales, permitiendo a las empresas cumplir con los requisitos de manera paulatina.

- Consideraciones regulatorias: Las organizaciones de tecnología financiera deben tener en cuenta los diferentes aspectos regulatorios con los que deberán cumplir, como cuestiones de seguridad informática, bases de datos y protección de la información.

- Promover la inclusión financiera: La Ley Fintech debe impulsar la inclusión financiera en México, proporcionando la certeza jurídica necesaria a la entidades financieras y por supuesto a los usuarios de los servicios para mantener su crecimiento hacia ese objetivo.

Es relevante mencionar que más del 50% de las 238 empresas de tecnología financiera en México, tienen impacto en el incremento de la inclusión financiera. Estas empresas se centran en los micro negocios o microfinancieras que anteriormente no estaban familiarizadas con este concepto tecnológico de las plataformas y aplicaciones digitales, lo que potencializa hoy sus posibilidades de aumentar la cobertura y acceso a sus servicios..

En el contexto del sector agroalimentario, la Ley Fintech puede desempeñar un papel crucial al abordar los desafíos de inclusión financiera que enfrentan los productores rurales proporcionando soluciones financieras innovadoras adaptadas a sus necesidades, para mejorar el acceso a créditos, seguros y otros servicios financieros esenciales para el desarrollo y crecimiento sostenible del sector.

Ventajas de la Innovación Financiera en FinTech

La innovación financiera ofrece múltiples beneficios para los agricultores y la cadena agroalimentaria:

- Acceso a servicios financieros: Los agricultores pueden acceder a créditos, seguros y otros servicios financieros de manera fácil y conveniente.

- Soluciones personalizadas: Las soluciones digitales pueden diseñarse específicamente para las necesidades de los agricultores, teniendo en cuenta sus ciclos de producción y pago.

- Educación financiera: Las plataformas digitales ofrecen herramientas y recursos para educar a los agricultores sobre la gestión financiera.

- Crecimiento económico: Al tener acceso a servicios financieros, los agricultores pueden invertir en sus operaciones y contribuir al crecimiento económico de su comunidad.

#CaravanaFIRA #InclusiónFinancieraFIRA #CaravanaInnovacionFIRA #FintechAgro #AgroMexicano#InclusiónFinanciera #CrecimientoAgrícola #TecnologíaAgrícola